تحلیل آنچین هفتگی ارزهای دیجیتال (۴ خرداد) – کاهش نرخ بازدهی در بازار نزولی اخیر

عملکرد قیمت در یک سال گذشته نماینده وضعیت رکود بوده است. نرخ بازدهی بلندمدت CAGR برای دو شبکه عظیم بیت کوین و اتریوم، روندی کاهشی داشته است. کاهش تقاضای تراکنش و میزان کارمزدها در این دو بلاک چین، میتواند گواهی بر این رکود باشد.

پس از شکلگیری فشار فروش گسترده بازار در پی سقوط ناگهانی LUNA و UST، قیمت در یک محدوده تعادلی عرضه و تقاضا قرار گرقته و در این محدوده نوسان میکند. قیمت بیت کوین در هفتهای که گذشت در بازه ۳۱۳۰۰ تا ۲۸۷۱۳ دلار، تغییر کرد.

پیشنهاد مطالعه: بررسی علت سقوط ارز لونا (LUNA) و اهمیت آن برای صنعت رمز ارز

بازار بیت کوین برای هشت هفته متوالی روند پیوسته کاهشی را تجربه کرده است. این تعداد کندل قرمز در نمودار قیمتی بیت کوین در طول تاریخ این سرمایه بیسابقه است. در تحلیل این هفته به بستر بازیابی قیمت در دوره کوتاهمدت (ماهانه) و بلندمدت (بر اساس روند ۴ سال گذشته) در شبکه بیت کوین و اتریوم، میپردازیم. از خلال همین تحلیلها میتوانیم ببینیم که کاهش اخیر، یک کاهش قابل توجه و کم سابقه است و کل بازار ارزهای دیجیتال را تحت تاثیر قرار داده است.

علاوه بر این، ارزیابی بازار مشتقات نشان میدهد که ترس از سقوط بیشتر قیمت روند معاملات آتی را تعیین میکند و این چشمانداز میتواند برای ۳ تا ۶ ماه، افق غالب سرمایهگذاران باشد. نگاهی به اطلاعات آنچین شبکه بیت کوین و اتریوم نشان میدهد که میزان تقاضا برای بلاکهای جدید به پایینترین حدود خود در چند سال اخیر رسیده و نرخ سوزاندن اتریوم توسط EIP559 نیز در حال حاضر به پایینترین حد خود در تاریخ این ارز دیجیتال رسیده است.

با توجه به ترکیب عملکرد ضعیف قیمت، ترس حاکم بر بازار مشتقات و کاهش میزان تقاضا برای بلاکهای جدید در شبکه بیت کوین و اتریوم، میتوان نتیجه گرفت که اکثر عوامل بر خلاف رشد جریان تقاضا عمل میکنند.

آیا بازده بیت کوین و اتریوم به روند کاهشی خود ادامه میدهد؟

بسیاری از تحلیلگران در یک اجماع کلی معتقدند که افزایش کلی ارزش بازار میتواند باعث کاهش بازدهی بیت کوین شود. عوامل زیر میتوانند در این موضوع نقش موثری ایفا کنند:

- هر چقدر اندازه بازار افزایش مییابد، ایجاد تغییر در آن نیازمند سرمایههای بزرگتری است.

- ورود سازمانهای بزرگ سرمایهگذاری به بازار بیت کوین، شکلگیری استراتژیهای تجاری پیچیدهتر و مورد توجه قرار گرفتن امکانات بازار مشتقات برای کنترل ریسک سرمایهگذاری.

- دسترسی سرمایهگذاران به اطلاعات بسیار کلیدی و تاثیرگذار در بازار، درک بهتری از مقوله ریسک سرمایهگذاری، عملکرد کلی بازار و همبستگی حرکات قیمتی در چرخههای مختلف.

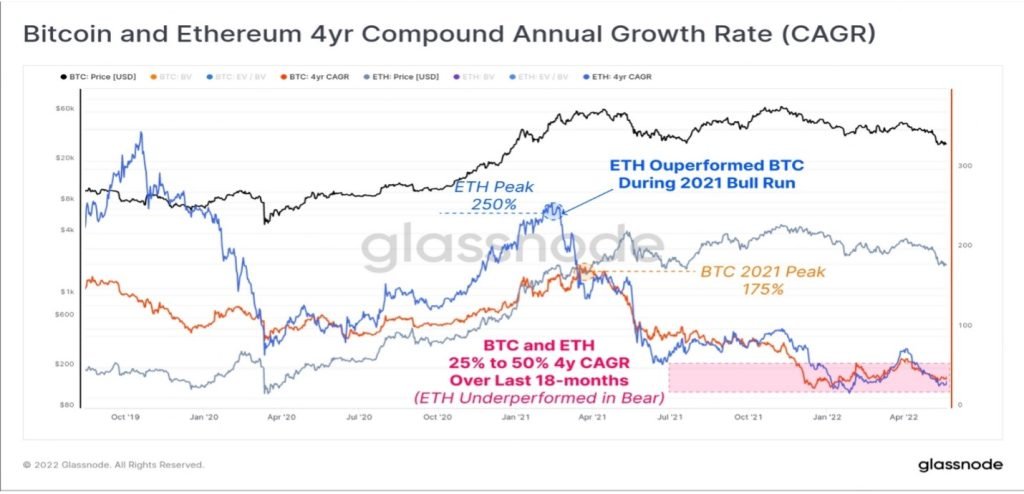

بیت کوین از منظر تاریخی در یک چرخه صعودی/نزولی ۴ ساله قرار گرفته است که معمولا با کاهشهای ۵۰ درصدی همراه است. نمودار زیر نرخ رشد بیت کوین را در این بازه ۴ ساله بازنمایی میکند. میتوان دید که نرخ بازده بیت کوین روندی کاهشی داشته و از ۲۰۰ درصد در سال ۲۰۱۵ به ۵۰ درصد در حال حاضر رسیده است. از طرفی میتوان کاهش قابل توجه شاخص را پس از فشار فروش می ۲۰۲۱ به وضوح مشاهده کرد. این نقطه آغازگر روند نزولی اخیر محسوب میشود.

علاوهبراین، میتوان در بررسی کوتاهمدت نرخ بازده بیت کوین، کاهشی ۳۰ درصدی را مشاهده کرد. بازار بیت کوین در چند ماه گذشته هر روز یک درصد از ارزش خود را از دست داده است. این بازده منفی به مراتب بدتر از رویداد کاهش اهرمها (Deleveraging) در ۴ دسامبر است، اما همچنان به شدت دوره می تا جولای ۲۰۲۱ نیست. رکودهای اینچنینی در بازار بیت کوین کمتر اتفاق میافتد. اما دورههایی که نرخ بازده کاهش شدیدی را نشان میدهد معمولا مربوط به مراحل آغازین و پایانی یک روند نزولی طولانیمدت است.

میتوان مشابه این کاهش بازده کوتاهمدت را در خصوص بازار اتریوم نیز مشاهده کرد (حتی کمی بدتر از وضعیت بیت کوین، منفی ۳۴.۹ درصد). این امر نشان میدهد که نرخ بازدهی در این دو شبکه، علیرغم تفاوتهای بنیادی بسیار، همبستگی قدرتمندی دارد.

علاوه بر مطالب گفته شده، میتوان همبستگی معناداری بین این دو شبکه از لحاظ نرخ بازده بلندمدت (CAGR) یافت، مخصوصا در دوره بازار نزولی. پس از مارس ۲۰۲۰ و بعد از شروع روند نزولی در می ۲۰۲۱، شاخص بازدهی بیت کوین و اتریوم تقریبا همپوشانی دارد. همانطور که در نمودار زیر مشاهده میکنید نرخ بازده اتریوم نیز در این محدوده زمانی بلندمدت، روندی کاهشی داشته است.

اما در دورههای صعودی بازار نرخ بازدهی اتریوم مشابه بیت کوین نبوده است و در این دورهها واگرایی نمودار بازده این دو سرمایه، قابل مشاهده است. به عبارتی روند رشد بازده اتریوم در دورههای صعودی کمتر از نرخ رشد بیت کوین است، در صورتی که در دورههای نزولی معمولا نرخ کاهش بازده در شبکه اتریوم شدت بیشتری مییابد.

بر اساس اطلاعات شاخص زیر، طی ۱۲ ماه گذشته شاخص CAGR برای هر دو سرمایه از حدود ۱۰۰ درصد در سال، به ۳۶ درصد در سال برای بیت کوین و ۲۸ درصد در سال برای اتریوم، کاهش یافته است. این کاهش نشاندهنده تسلط یک بازار نزولی قدرتمند طی ۱۲ ماه گذشته است.

بیت کوین بزرگترین ارز دیجیتال موجود از منظر ارزش بازار است. اما این ارز دیجیتال در واقع متعلق به بلاکچینی است که یک اکوسیستم بزرگ را پوشش میدهد. این اکو سیستم شامل بسیاری از کوینها، پروتکلها و توکنها است. از طرفی اتریوم نیز سالها است که از این منظر در رده دوم واقع شده است.

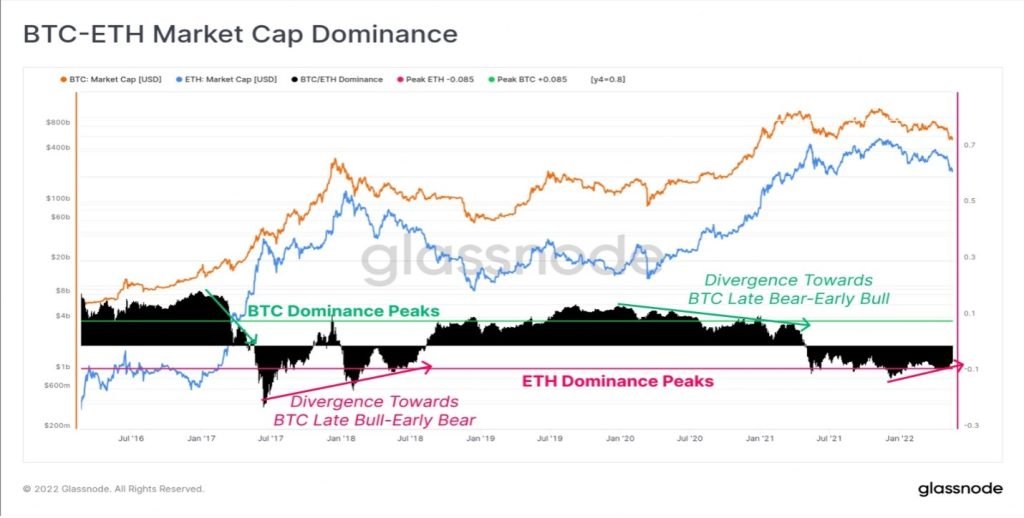

یکی از ابزارهای محبوب برای ارزیابی جایگاه این دو شبکه و تاثیر آنها بر یکدیگر، “Bitcoin Dominance” است. این شاخص نسبت تسلط بیت کوین و اتریوم را از منظر ارزش بازار مقایسه و بازنمایی میکند. شاخص مذکور در واقع چرخشهای بلندمدت بازار را به بخشهای کوچکتری تقسیم میکند و از این طریق میتوان نکات زیر را استخراج کرد:

- کاهش تسلط بیت کوین (فلشهای سبز) معمولاً در مراحل میانی یک روند صعودی اتفاق میافتد. یعنی زمانی که قدرت ریسک سرمایهگذاران افزایش مییابد و در نتیجه آن، جریان سرمایه از بیت کوین به سمت دیگر ارزهای دیجیتال انتقال مییابد.

- افزایش تسلط بیت کوین (فلشهای قرمز) زمانی رخ میدهد که بازار در مراحل اولیه بازار نزولی واقع شده است و ریسک سرمایهگذاری افزایش پیدا کرده است. در این شرایط بیت کوین به عنوان منطقه امنتر (ارزش بازار بالاتر و نرخ کاهش بازده کمتر)، سرمایهها را به خود جذب میکند.

در بازار حال حاضر و پس از قله قیمتی نوامبر، شاهد توسعه تسلط بیت کوین هستیم. با توجه به سقوط ناگهانی LUNA و UST در هفته گذشته، میزان ریسک سرمایهگذاری در بازار ارزهای دیجیتال افزایش یافته و همین عامل میتواند تسلط بیت کوین را افزایش دهد. البته باید این نکته را نیز در نظر گرفت که در بازار نزولی سال ۲۰۱۸ تسلط اتریوم بر بازار بیشتر از بیت کوین بوده است. این امر نشاندهنده افزایش نفوذ و اعتبار بازار اتریوم به عنوان یک حوزه مالی قدرتمند است.

کاهش فعالیت بازار مشتقات

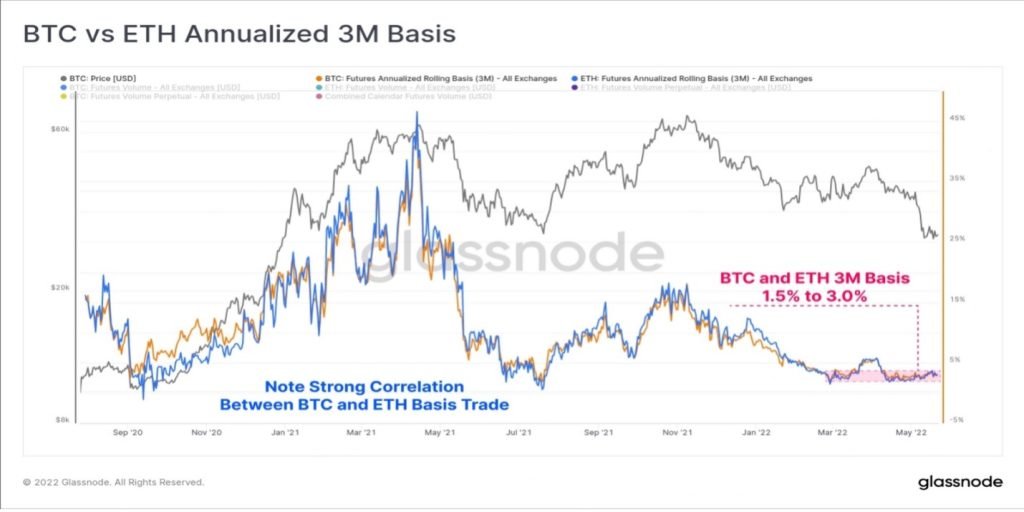

با توجه به تغییرات بازار مشتقات، میتوان همبستگی دیگری را میان بیت کوین و اتریوم تایید کرد. در این مورد باید به معاملات دو طرفه بازار فیوچرز بپردازیم. در طول چرخه ۲۰۲۰-۲۲ نرخ بازده سه ماهه بیت کوین و اتریوم تقریبا برابر است. این نکته نشان میدهد که معاملهگران برای کسب سود در هر کدام از این سرمایهها، فرصت را از دست نمیدهند.

پیشنهاد مطالعه: بازار مشتقات رمزنگاری چیست؟ (Derivatives)

در حال حاضر اختلاف بازده بازار نقدی و بازار مشتقات در یک دوره سه ماهه برای هر دو سرمایه ۳.۱ درصد است که از نظر تاریخی بسیار کم محسوب میشود. اما با توجه به اینکه نرخ بازده ۱۰ ساله خزانهداری آمریکا ۲.۷۸ درصد است، احتمال افزایش ورود سرمایه به بازار بیت کوین و اتریوم وجود دارد.

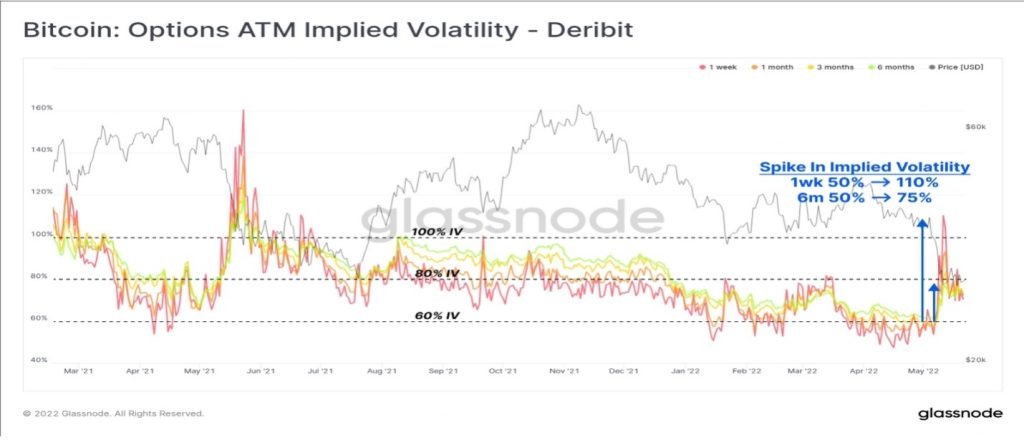

این نکته را نیز باید در نظر گرفت که قیمت در بازارهای آپشن در وضعیت عدم قطعیت قرار گرفته است و ریسک کاهش آن وجود دارد. با توجه به اطلاعات آنچین سقوط قیمت در این بازارها طی ۳ تا ۶ ماه آینده محتمل است. نوسانات مقطعی حاصل از فشار فروش در هفته گذشته تا حد قابل توجهی افزایش یافته است. در ارزیابی نوسانات کوتاهمدت قیمت میتوانیم تغییرات ۵۰ تا ۱۱۰ درصدی قیمت را مشاهده کنیم، این در حالی است که میزان این تغییرات برای بازه شش ماهه در حدود ۷۵ درصد است. با توجه به نمودار میتوان نتیجه گرفت که میزان نوسانات در این دوره نسبت به دورههای پیشین افزایش قابل توجهی را نشان میدهد.

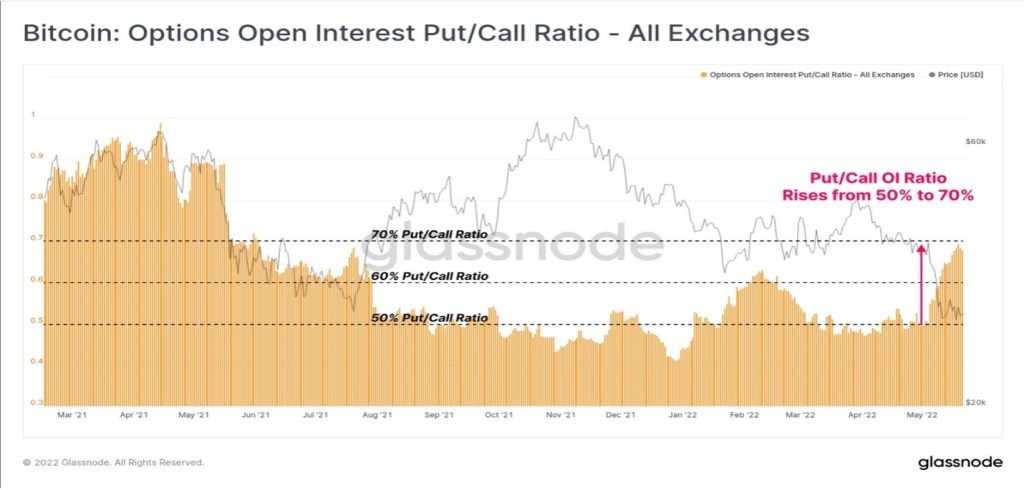

با توجه به روند نزولی شدید چند هفته گذشته و عملکرد ضعیف قیمت، تعجبی ندارد که میزان معاملات فروش در بازار آپشن (Put) سهم بیشتری را به خود اختصاص دهد. سهم معاملات فروش در بازار آپشن طی دو هفته اخیر از ۵۰ درصد به ۷۰ درصد افزایش یافته است. سرمایهگذاران برای حفاظت از سرمایههای خود و کاهش ریسک سقوط، بیش از پیش وارد معاملات فروش شدهاند. این امر میتواند رویکرد و ذهنیت سرمایهگذاران را نسبت به وضعیت آتی و کوتاه مدت بازار، مشخص کند. ترس حاصل از سقوط بیشتر قیمت همچنان بر بازار مشتقات حاکم است.

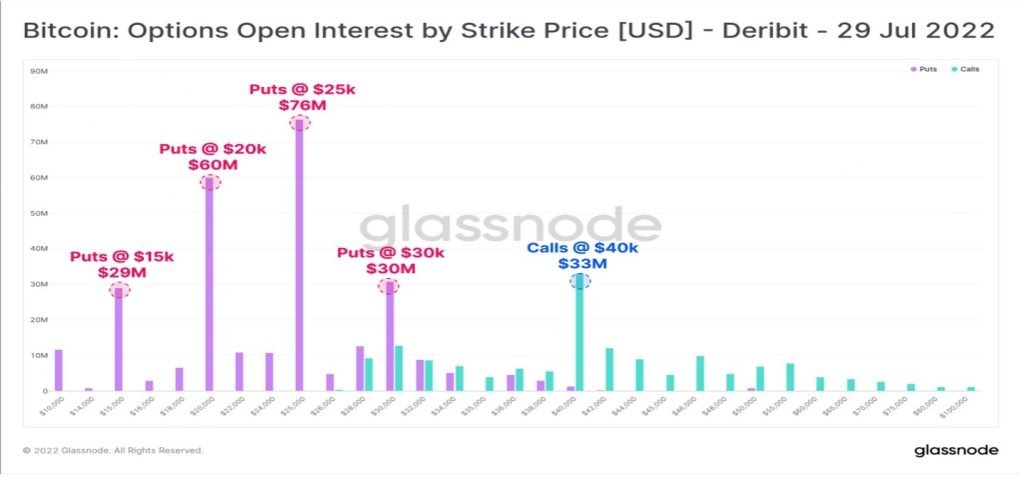

بهتر است نگاهی به وضعیت سررسید قراردادها در بازار مشتقات داشته باشیم. میتوان تسلط معاملات فروش (Put) را به وضوح مشاهده کرد. بخش عمدهای از سرمایهگذاران، معاملات فروش خود را تا پایان سه ماهه دوم بر مبنای افت قیمت بیت کوین تا ۲۵، ۲۰ و ۱۵ هزار دلار، تنظیم کردهاند و درخواست برای معاملات خرید (Call) کاهش قابل توجهی داشته و قیمت سررسید در این معاملات حدود ۴۰ هزار دلار در نظر گرفته شده است.

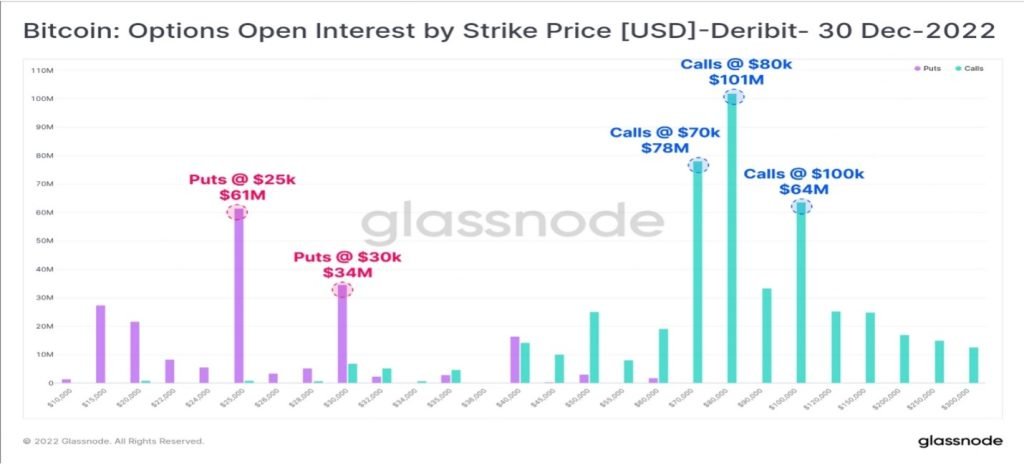

با این حال نگاهی به قیمت سررسید قراردادهای آپشن در بازهای کلانمدت وضعیت امیدوارکنندهتری را نوید میدهد. در دورههای شش ماهه و منتهی به پایان سال، تقاضا برای معاملات خرید (Call) افزایش چشمگیری دارد و بر مبنای قیمت ۷۰ تا ۱۰۰ هزار دلار تنظیم شده است. در طرفی در نگاه بلندمدت حد پیشبینیشده برای معاملات فروش بین ۲۵ تا ۳۰ هزار دلار قرار گرفته است که نسبت به دوره کوتاهمدت در سطح بالاتری واقع شده است.

با توجه به به مطالب گفته شده میتوان نتیجه گرفت که سرمایهگذاران نسبت به سویه حرکات قیمتی در ۲ تا سه ماه آینده کاملا نامطمئن هستند و محافظهکارانه عمل میکنند. با این حال به نظر میرسد که سرمایهگذاران بازار مشتقات از نوسانات مقطعی دوره اخیر سود کمتری کسب میکنند و به پایان سال امیدوارترند.

تاثیر ترس سرمایهگذاران از سقوط قیمت بر میزان تقاضا و فعالیت شبکه

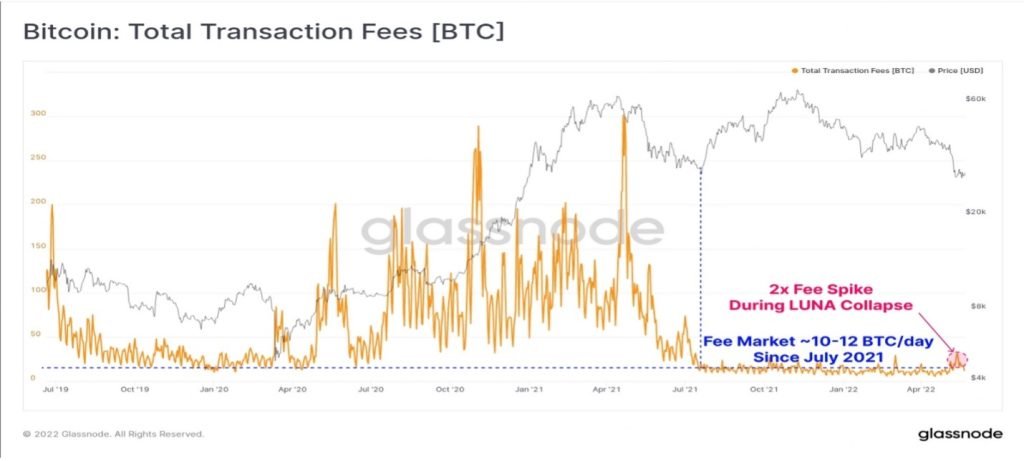

شاید بتوان گفت که ترس حاکم بر فضای بازار بیت کوین بر میزان فعالیت شبکه نیز تاثیر گذاشته است. با افزایش تقاضا برای شکلگیری بلاکها و تراکم درخواست برای تراکنشها، میزان کارمزد ماینرها نیز افزایش مییابد. همین قاعده به شکل معکوس نیز صادق است. میزان کارمزد ماینرها از می ۲۰۲۱ تا امروز تقریبا ثابت باقیمانده است و در حدود روزی ۱۰ تا ۱۲ بیت کوین نوسان میکند. اما با توجه به اینکه میزان کارمزد تعیین شده برای پردازش تراکنشها دو برابر شده، میتوان نتیجه گرفت که حجم تقاضا کاهش قابل توجهی داشته است. در تحلیل آنچین هفته پانزدهم سال ۲۰۲۲، عوامل متعددی که در کاهش میزان کارمزدها دخیل هستند را توضیح دادیم، اما کاهش تقاضا عامل اصلی است.

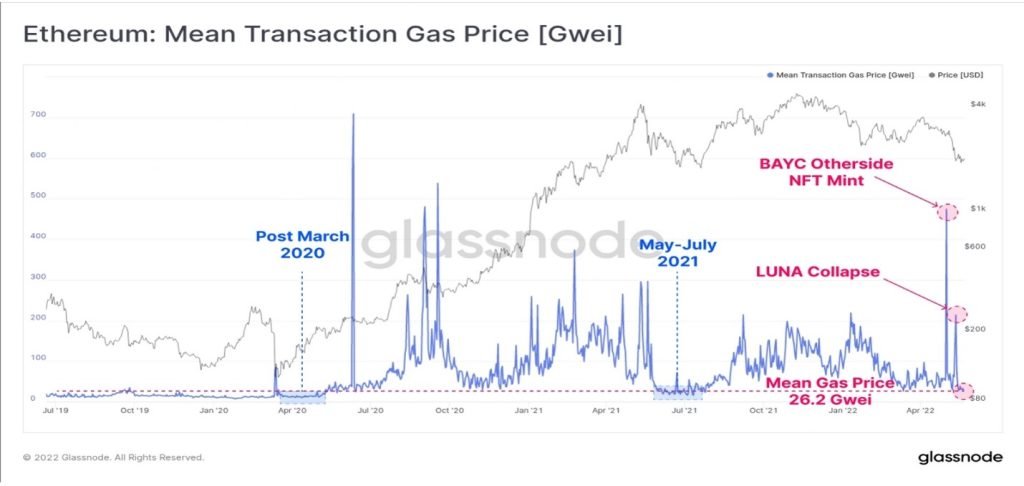

علیرغم آنکه اکوسیستم اتریوم یک بلاک چین عظیم و شامل اپلیکیشنها و توکنهای مختلف است، میزان تقاضا برای بلاکهای این شبکه نیز کاهش یافته و بر همین مبنا میزان کارمزدهای شبکه نیز همچنان رو به کاهش است. به جز دوره افزایش حجم تولید NFTها و فشار فروش هفته گذشته، میزان کارمزد تراکنشها از دسامبر سال گذشته تا به امروز روندی نزولی داشته است. این میزان با کمترین میزان کارمزد در می تا جولای ۲۰۲۱ و پس از بحران مارس ۲۰۲۰ تطابق دارد.

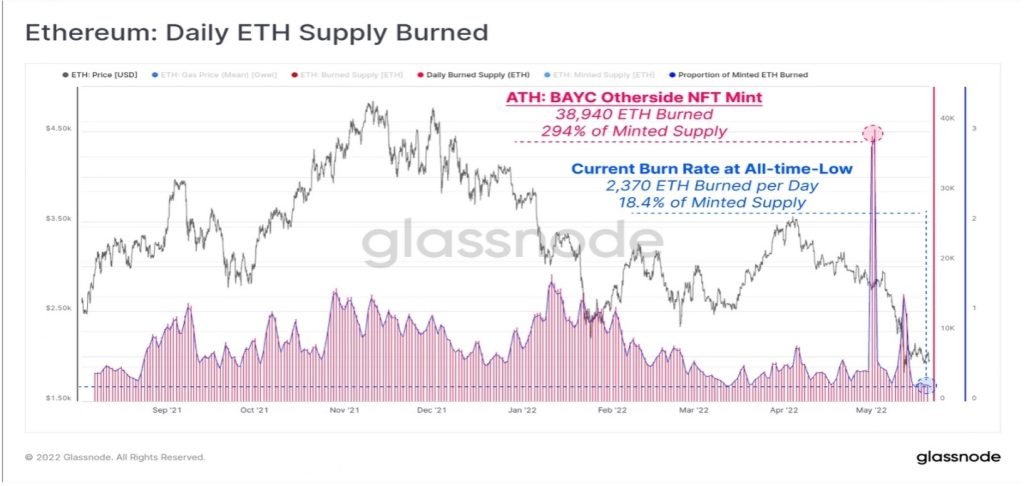

یکی دیگر از علل کاهش تقاضا برای اتریوم، کاهش میزان سوزاندن ETH است. مسئولیت سوزاندن کوینهای اتریوم با پروتکل EIP559 است. این عمل به خاطر جلوگیری از افزایش غیر معمول حجم ذخیره در گردش است. با افزایش ذخیره، قیمت کاهش مییابد. بعد از فرآیند ساخت NFTهای BAYC که طی آن ۳۸۹۴۰ اتر در روز سوزانده میشد، این میزان کاهش قابلتوجهی داشت و در حال حاضر در پایینترین سطح خود قرار گرفته است.

پیشنهاد مطالعه: توکن سوزی (Token Burning) یا سوزاندن توکن به چه معناست؟

در هفته گذشته تنها ۲۳۷۰ اتر سوزانده شد که نسبت به اوایل می ۵۰ درصد کاهش یافته است. این میزان ۱۸.۴ درصد از کوینهای مینت شده (Minted) در این مدت است (۸۱.۶ درصد از کوینهای جدید وارد ذخیره اتریوم شدند). هرچند ۱۸ درصد بهتر از صفر است ولی افزایش شدید حجم ذخیره در گردش اتریوم خود میتواند عامل موثری در عدم افزایش قیمت این سرمایه باشد.

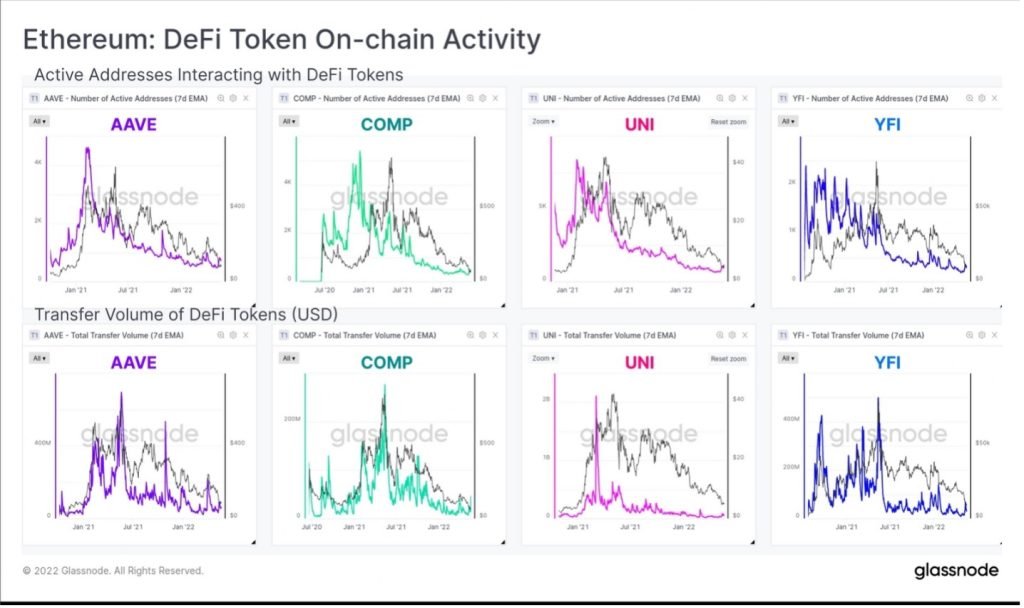

در نهایت برای ارزیابی رابطه میان میزان تقاضای بلاک چین اتریوم و وضعیت قیمت، میتوانیم فعالیت توکنهای متعلق به Defiهای محبوب این شبکه را در نمودار مقایسهای زیر بررسی کنیم. در این نمودارها میزان آدرسهای فعال در هر کدام از این توکنها را در کنار حجم مبادلات آن توکن (از منظر ارزش دلاری)، نمایش دادیم. این شاخص، ساده و روشن است و میتوان رابطه عملکرد قیمت و میزان تراکنشها را در آن مشاهده کرد.

آنچه میتوان مشاهده کرد همبستگی قوی و معنادار فعالیت شبکهای این توکنها و عملکرد قیمت است و در حال حاضر هر دو عامل حرکتی نسبتا خنثی را پیش گرفتهاند. در هفته گذشته یک جهش صعودی در فعالیت شبکه رخ داده است، اما باید منتظر بود و دید که آیا این جهش آغازگر روندی تازه است یا صرفا یک التهاب زودگذر بوده است!

جمعبندی

بازارهای نزولی معمولا باعث جابهجایی کوینهای در بازه زیان میشوند و بازار نزولی حال حاضر این کار را به خوبی انجام داده است. معمولا تا جایی که بازار به یک کف قیمتی پایدار برسد، روندهای نزولی حرکات کاهشی خود را ادامه میدهند. آنچه در این مقاله به مرور آن پرداختیم، شامل توصیف علل عملکرد ضعیف قیمت، کاهش بازده بلندمدت، ترس حاکم بر بازار مشتقات از سقوط بیشتر قیمت و کاهش قابل توجه فعالیت شبکه بود.

رکود اخیر، یک رکود جهانی است و شامل تمام بازارهای مالی میشود. در بازار ارزهای دیجیتال نیز بیت کوین و اتریوم در مقایسه با روندهای صعودی، با یک رکود سنگین و کاهش قابل توجه تقاضا مواجه شدهاند. نشانههای زیادی مبنی بر تسلط بیت کوین بر بازار وجود دارد و گویا چرخش سرمایه در دوره کنونی انتقالی از شبکه اتریوم به سمت شبکه بیت کوین است. احتمال دارد که این انتقال حاصل سقوط ناگهانی LUNA و UST در هفتههای اخیر باشد. البته باید این نکته را نیز مد نظر قرار داد که چرخش سرمایه از اتریوم به بیت کوین از ویژگیهای بازار نزولی در چرخههای پیشین نیز بوده است. چرا که سرمایهگذاران در این دورهها با توجه به عدم قطعیت قیمت، ترجیح میدهند سرمایه امنتری (ارزش بازار بالاتر) انتخاب کنند.

با توجه به آنچه گفته شد، عملکرد بازار بیت کوین در ۱۲ ماه گذشته از منظر ارزش دلاری جالب نبوده و باعث ایجاد یک شکاف بزرگ در بازدهی سرمایهگذاران بلندمدت شده است. شاید همین امر سیاستگذاریهای تجاری سرمایهگذاران کلان بازار را تغییر دهد. با این حال بازار نزولی اخیر در بخش انتهایی خود قرار دارد و در هر صورت به پایان میرسد. شاید این اتفاق در حال حاضر رخ ندهد، اما باید این نکته را در نظر گرفت که «روندهای نزولی سازنده روندهای صعودی قدرتمند هستند».

این مقاله صرفا برای اهداف آموزشی ارائه شده است و نباید بهعنوان مشاورهٔ تجاری و سرمایهگذاری از طرف کوین ایران و نویسندگانش قلمداد شود.