معرفی نظریه امواج الیوت (Elliott Wave) و کاربرد آن در تحلیل تکنیکال

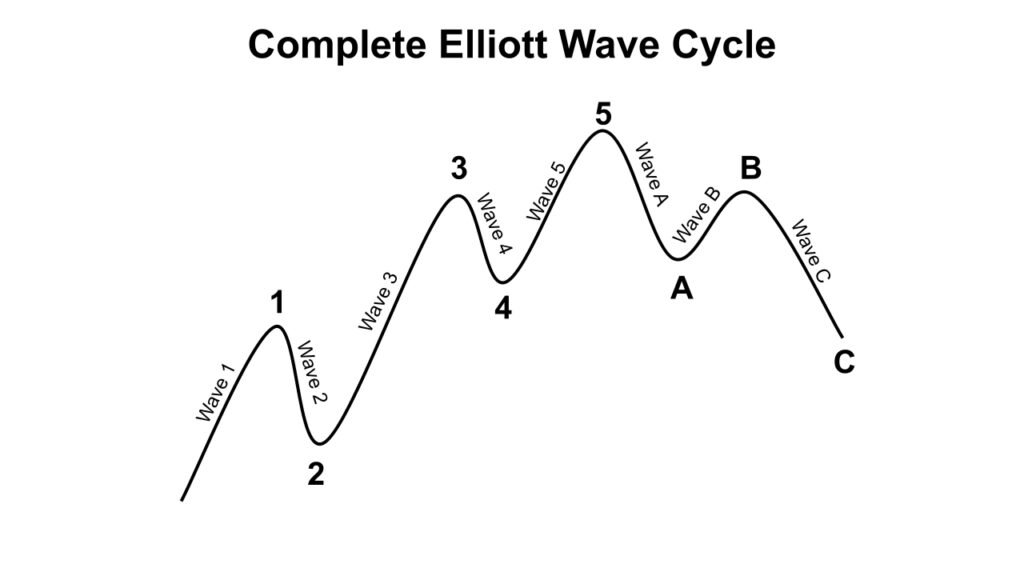

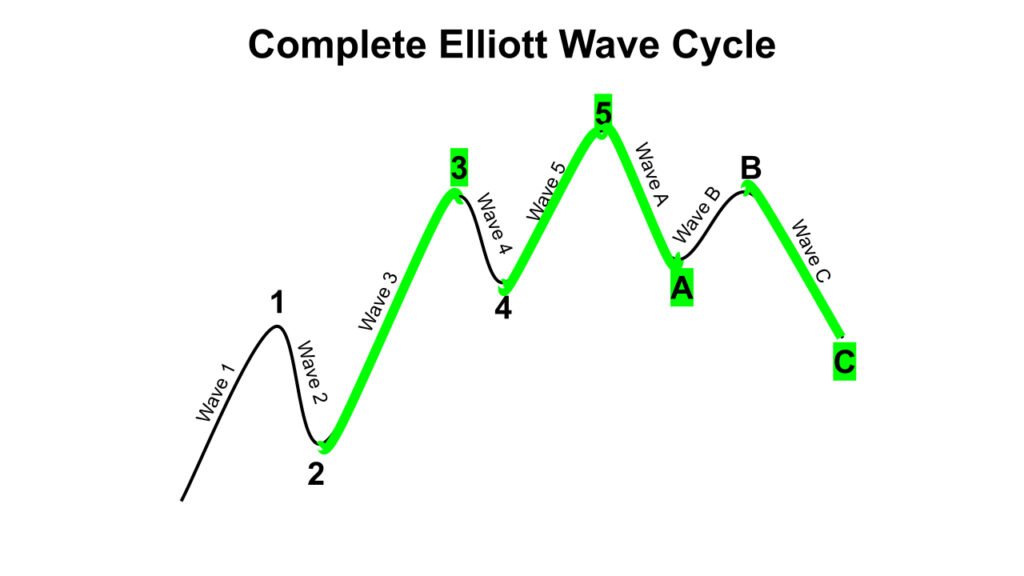

رالف نلسون الیوت (Ralph Nelson Elliott)، حسابدار و نویسندهی آمریکایی، نظریهای با نام امواج الیوت را در اوایل دههی ۱۹۳۰ میلادی برای تشریح رفتار بازار طراحی و ارائه کرد. الیوت به این نکته پی برد که رفتار بازارهای مالی از الگوهایی تکراری و پیاپی پیروی کرده که استفاده از آنها میتواند در پیشبینی نقاط کلیدی بازار مفید واقع شود. ساختار یک چرخهی کامل از امواج الیوت از پنج موج اصلی در مسیر روند بازار و سه موج خلافجهت شکل گرفته است.

تریدرهای رمزنگاری با درنظر گرفتن ساختار یک روند میتوانند از اصول امواج الیوت برای تشخیص یک فاز اصلاح قیمتی یا تداوم روند فعلی استفاده کنند. تریدرها با استناد به موقعیت بازار در یک چرخهی هشت موجی، قادرند تا نقاط محوری بالقوه را برای شناسایی پایان موج دوم و چهارم تعیین و برای ورود به بازار برنامهریزی کنند.

شالودهی نظریه امواج الیوت در ترکیب مطالعهی الگوهای موجود در یک نمودار قیمتی و تعیین بیشینهی آستانهی روانی در تریدرها است. این نظریه درصورتیکه از تحلیل صحیحی برخوردار باشد قادر به ارائهی توضیحات بسیار دقیقی از چگونگی عملکرد بازار بوده که به تحلیلگران و حاضرین بازارهای مالی بینش مناسبی از آیندهی رفتار قیمتی یک دارایی خاص خواهد داد.

پیشنهاد مطالعه: آموزش تحلیل تکنیکال ارز دیجیتال برای تازهکارها

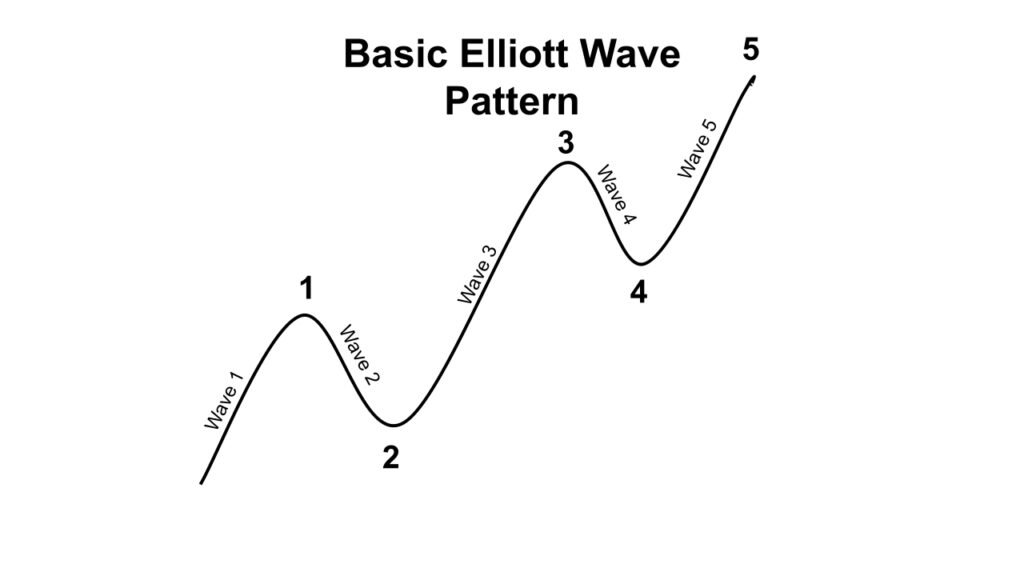

الگوی اولیهی امواج الیوت

رالف نلسون الیوت به این امر پی برد که قیمتهای بازار بورس دارای روندی قابل تشخیص و معکوس هستند. این الگوها ازلحاظ ظاهری مشابه اما تفاوتهایی درخصوص زمان وقوع و یا اندازهی موج با یکدیگر دارند. اصل بنیادی این امواج بر این امر استوار است که ماهیت اجتماعی انسان از طرحهای پیوستهای شکل یافته که انعکاس آنها را میتوان در بازارهای مالی مشاهده و از آنها برای پیشبینی رفتار قیمتی بهره برد. الیوت این سیر پیشروندهی بازار را «امواج» یا الگوهای ترند جهتدار نامیده است.

در تصویر بالا میتوان الگوی اولیهی موج الیوت را مشاهده نمود. هر ترند کوچک یا مینی-ترند یک موج نام داشته و برچسب آن در انتهای موج قرار خواهد گرفت. موجی که از گوشهی چپ نمودار شروع شده و بهتدریج به سمت موج «۱» اوج میگیرد «موج شمارهی ۱» نام داشته و موج اصلاحی بعدی را «موج شمارهی ۲» مینامند.

امواج ایمپالسی یا شتابدار در نظریهی الیوت چیست؟

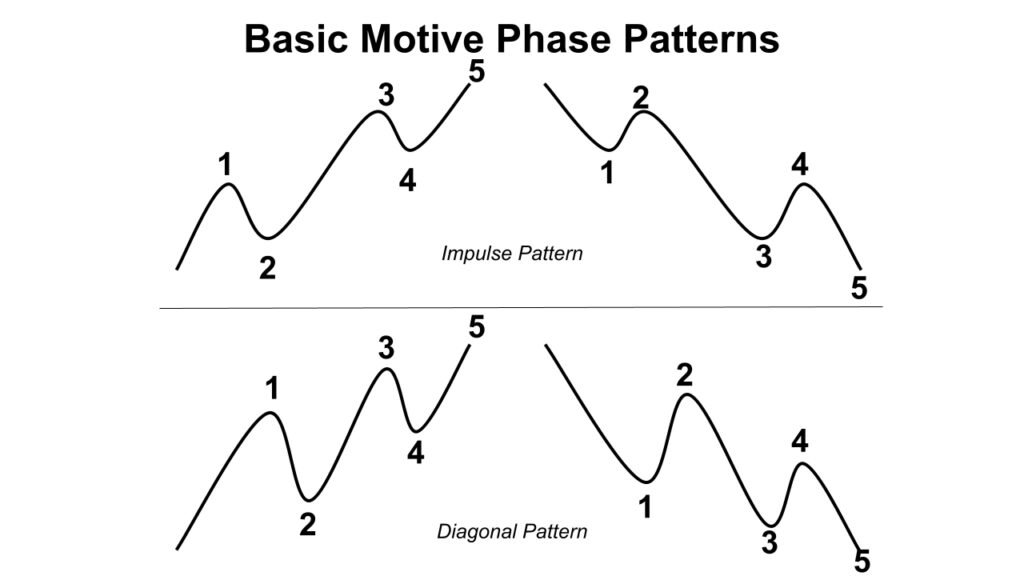

هر موجی که درجهت روند اصلی بازار به حرکت خود ادامه دهد را یک موج شتابدار یا ایمپالسی (Impulse Elliott Wave) الیوت میگویند که در هر الگوی روند همواره پنج عدد از این امواج وجود دارند. ازسوی دیگر، یک موج اصلاحی همواره درخلاف جهت روند اصلی نمودار حرکت میکند. هر موج شتابدار میزبان امواج گستردهی بیشتری است که همراستا با موج اصلی و الگوهای فرکتال یا تکرارشونده میباشد.

در نمودار امواج الیوت، هر موج دارای ویژگیهای خاص خود بوده که بهنوعی بیانگر افکار و حالات روانی زمینهساز یک رفتار قیمتی است. در شرایط عادی، بازارهای مالی از حالت خوشبینانه به سمت بدبینانه سوق کرده که به عقیدهی الیوت نوسانات قیمتی نتیجهی تفکر غالب روانی سرمایهگذاران است.

پیشنهاد مطالعه: آموزش روانشناسی چرخه بازار (Market Cycle): پیشبینی سود و زیان معاملات

چرخهی قیمت در موج الیوت

هر چرخهی قیمتِ کامل از دو فاز تشکیل یافته که به فاز پیشرفت، «جنبشی» (motive) و به فاز پسرفت، «موج اصلاحی» (corrective) گفته میشود. در تشخیص بهتر این دو فاز در نمودارها، عموما امواج جنبشی را بهکمک برچسبهای عددی و فازهای اصلاحی را با برچسبهای حروفی نشان میدهند. درنتیجه یک چرخهی قیمتی کامل از موج الیوت دارای هشت موج خواهد بود.

بهتر است به این نکته توجه داشته باشید که این چرخهی هشتتایی زیربنای الگوهای اصلی و بزرگتری در نظریهی موج الیوت خواهند بود.

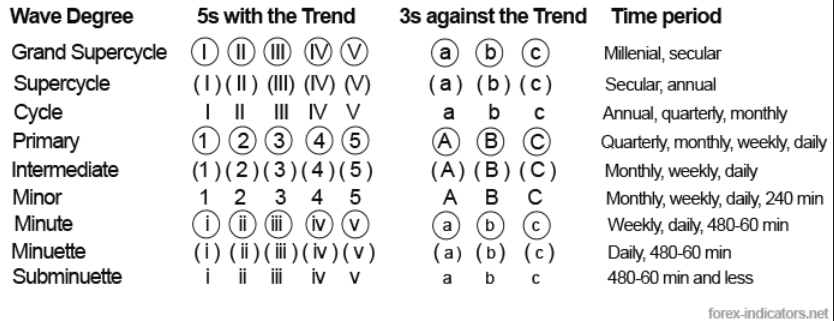

درجات مختلف امواج الیوت

الیوت در نظریهی خود نحوهی اتصال این الگوها به یکدیگر و ایجاد نسخههای بزرگتری را تشریح کرده است. اساسا این الگوها قادر به ایجاد یک ساختار جامع، بزرگتر و دارای پیشرفت حرکتی هستند. اما لازم است هنگام توصیف و تحلیل رفتار بازار به سطح روند موجود توجه و ارجاع داشته باشیم. در نظریهی الیوت این سطوح روند درجات موج نام دارند.

الیوت این ۹ درجه از امواج را از کوچکترین یا «Subminuette» تا بزرگترین یا «Grand Supercycle» نامگذاری کرده است. در زمان طرح اولیهی نظریه، شش درجهی دیگر فاقد نامهای اختصاصی بوده و بعدها در تحقیقات گستردهتری نامگذاری برای آنها صورت گرفت. به بیان کلی میتوان اینگونه گفت که امواج هر چرخه به امواج اصلی (Primary) تقسیم شده که این امواج مجددا به امواج واسطه (Intermediate) تقسیم خواهند شد. موجی که کوچکترین درجهی یک روند را شکل دهد بهعنوان بستر ایجاد الگوی بعدی در موج بالاتر برگزیده خواهد شد.

نحوه شناسایی روندهای رمزنگاری

چرخههای قیمتی موج الیوت را میتوان در تمام بازارهای کلان مالیِ دارای تاریخچهی قیمت مشاهده کرد. شرایط منحصربهفرد بازارهای رمزنگاری، ازقبیل تلاطمهای روانی و نوسانهای شدید قیمتی، آن را داوطلب بسیار مناسبی برای پیادهسازی نظریهی تحلیلی امواج الیوت کرده است. افرادی که قصد تریدهای روزانه را دارند، با داشتن دانش ابتدایی درخصوص این امواج و الگوهای آن بهخوبی میتوانند به شناسایی روندهای درحال توسعه در بازار بیتکوین، اتریوم و سایر داراییهای کریپتو بپردازند.

الیوت در مطالعات خود متوجه دو فاز متمایز شد که بازار همواره از آنها برای شروع روند خود استفاده میکنند. ازآنجاییکه بازارها غالبا رفتاری تکراری و فرکتال دارند، این فازها در تمام بازههای زمانی نمودارها قابل رویتاند؛ به بیان دیگر الگوهایی قابل تشخیص، خود را در نسخههای بزرگتر و کوچکتر تکرار میکنند. لازم بهذکر است که تشخیص این فازهای جنبشی و اصلاحی به درجهی موجی بستگی دارد که شما درحال بررسی آن هستید.

امواج جنبشی و اصلاحی

دو فاز کلی بازارهای رمزنگاری، جنبشی و اصلاحی هستند که با اندکی مطالعه و تمرین میتوان آنها را بهسادگی در یک چارت تشخیص داد.

طبق یک قاعدهی کلی هرنوع حرکت جهتدار قوی را میتوان نوعی موج جنبشی قلمداد کرد، زیرا هدف اصلی آنها پیشبرد قیمت نوعی دارایی خاص است. امواج جنبشی دارای پنج موج کوچکتر درون خود هستند. در هر موج جنبشی تنها دو نوع الگو وجود دارد: شتابدار و مورب (diagonal).

الگوی شتابدار از مورب متداولتر است و راحتتر در انواع نمودارها شناسایی میشود. باید دانست که در هر موج شتابدار، دو موج شمارهی ۲۲ و ۴ از نوع اصلاحی بوده و از الگوی کاملا متمایزی برخوردارند. بهطورکلی سه نوع موج اصلاحی بنیادی در نظریهی الیوت وجود دارند: زیگزاگی، مسطح و مثلثی. هدف اصلی یک الگوی اصلاحی تثبیت روند پیش از خود بوده و از ویژگیهای این فاز میتوان به دو مورد اشاره داشت:

- ازآنجاییکه هر موج اصلاحی دارای سه زیرموج است گاهی به آن «سهگانه (threes)» نیز گفته میشود.

- هر موج اصلاحی را میتوان عقبنشینی خفیفی از موج جنبشی پیشین خود دانست.

در هنگام مشاهدهی نمودارها، شناسایی دقیق هر الگو کار تخصصی و دشواری خواهد بود؛ درنتیجه شروع به یادگیری فازهای جنبشی یا اصلاحی در یک بازار خاص رویکرد مفیدی برای کسب مهارت کافی در این زمینه است.

توضیحی بر روندها و تثبیت در نمودارهای مالی

اگر بهخاطر آورید در بخش درجهی موج گفتیم که موجهای روند با اعداد و امواج اصلاحی با حروف در نمودار نشان داده میشوند. با نگاهی به تعداد موجهای تحلیلی نظریهی الیوت بهراحتی میتوانید تشخیص دهید که آیا بازار رمزنگاری در یک فاز جنبشی یا اصلاحی بهسر میبرد یا نه.

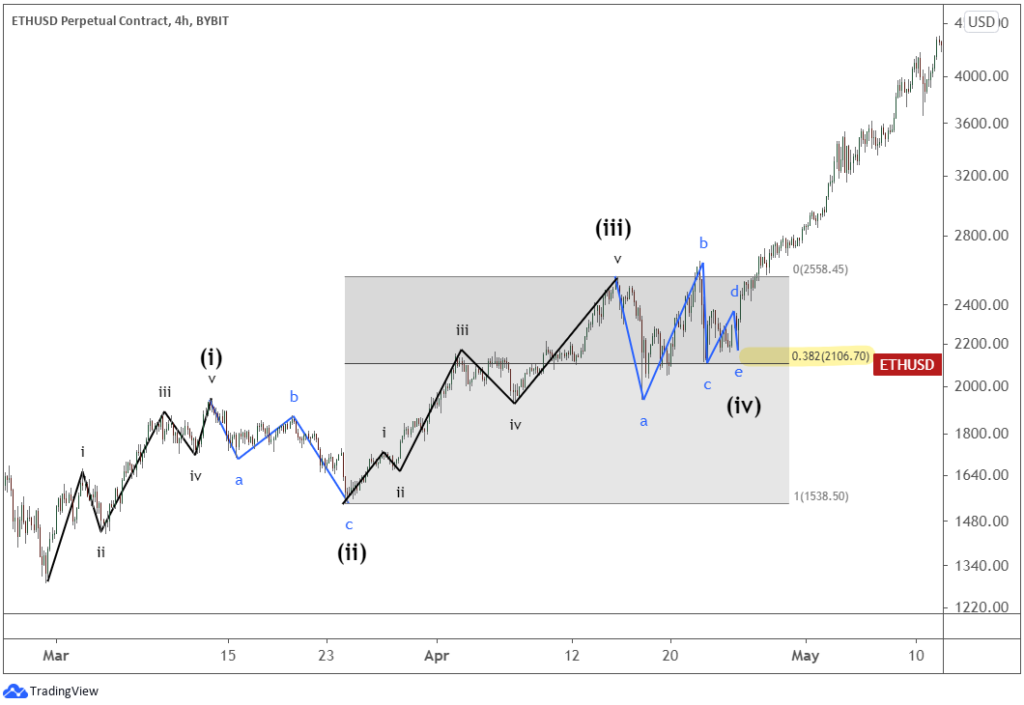

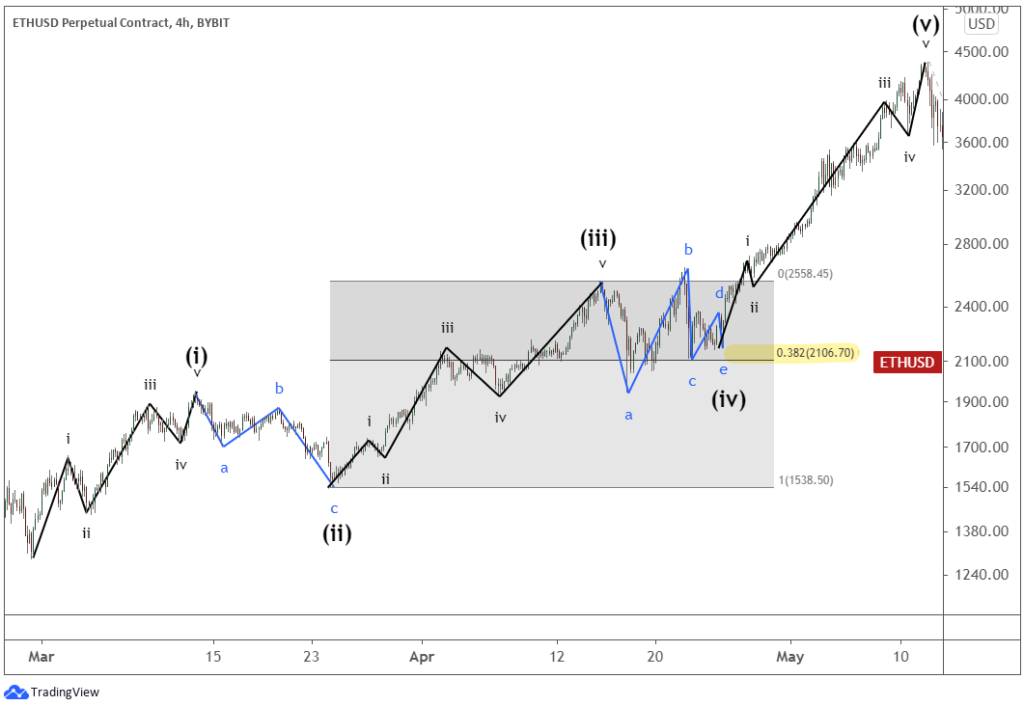

در تصویر بالا میتوان یک روند قوی صعودی را برای بیتکوین مشاهده کرد. هر بازهی صعودی همواره با یک فاز تثبیتی کوتاهمدت همراه است که بخشی از اصلاح قیمتی بازهی بعدی را تشکیل میدهد. میتوان هر بازهی صعودی را متشکل از یک الگوی پنج موجی شتابدار دانست که با برچسب سیاه مشخص شدهاند. با بررسی نمودار میتوانید الگوهای اصلاحی را در موجهای شمارهی «ii» و «iv» مشاهده کنید. لازم بهذکر است موج «ii» از الگوی زیگزاگی و موج «iv» که با برچسب آبی متمایز شده، دارای الگوی مثلثی است.

نحوهی تخمین عمق موجهای اصلاحی

از مشخصههای بینظیر نظریهی موج الیوت، هماهنگی هندسی بین موجهای گوناگون آن است. هنگامی که الیوت رفتار بازارهای مالی را مطالعه کرد متوجه حضور قوانین و چهارچوبهایی شد که بازار به تبعیت از آنها تمایل دارد. تعدادی از این قوانین درخصوص عمق موجهای اصلاحی موجود در یک روند شتابدار تعریف شدهاند.

دو موج اصلاحی اصلی در نظریهی الیوت همواره موج دوم و چهارم یک جریان شتابدار هستند که از عمق متفاوتی برخوردارند؛ هنگام بررسی رفتار نمودار همواره باید به این تفاوت دقت نمود. یکی از منابع بسیار معتبری که برای تشخیص این سطوح میتوان از آن بهره برد ابزار اصلاح نسبت فیبوناچی (Fibonacci ratio retracement) است.

هنگامی که معتقدید موج نخست یک روند یا حرکت شتابدار جدید تکمیل شده است، منتظر یک اصلاح زیر ۱۰۰درصدی از سوی موج دوم باشید. بااینوجود طبق برخی از قوانین میتوان شدت اصلاح یا بازگشت موج دوم را تاحدی تعیین کرد؛ دادههای موجود بازگشتی ۶۲درصدی را در اکثر مواقع برای موج دوم پیشبینی کردهاند.

سمت کمعمق یک موج اصلاحی بازگشتی برابر با ۳۸درصد موج نخست و سمت عمیق آن دارای نرخ بازگشت ۷۸درصدی است. کمینهی بازگشت نیز ازسوی چندین منبع ۲۳درصد تخمین زده شده است؛ درنتیجه دراکثر مواقع میتوان انتظار داشت که موج شمارهی ۲ تقریبا معادل ۶۲درصد طول موج شمارهی ۱ بازگشت داشته باشد.

اما چنانچه فکر میکنید که سه موج شتابدار نخست به اتمام رسیده و بازار قرار است خود را با موج چهارم اصلاح کند، میتوان جایی که موج چهارم خاتمه مییابد را پیشبینی نمود. اگر طول موج شمارهی سه از موج شمارهی یک بیشتر باشد، میتوان انتظار این را داشت که موج شمارهی چهار تا ۳۸درصد طول موج سوم اصلاح و بازگشت داشته باشد. درنتیجه در مواقعی که با یک روند اصلاحی در نمودار مواجه شدید از نسبتهای فوق برای ورود هرچه بهتر به بازار استفاده کنید.

پیشنهاد مطالعه: آموزش فیبوناچی در تحلیل تکنیکال رمز ارزها: اصلاح فیبوناچی چیست؟

حرکت پنج مرحلهایِ موج الیوت

در مارس ۲۰۲۱ شاهد شکلگیری یک الگوی شتابدار پنج مرحلهای موج الیوت ازسوی رمز ارز اتریوم بودیم. اگر تریدرها در آن زمان به نمودارها نگاه میکردند میتوانستند یک الگوی زیگزاگی اصلاحی و یک مجموعه موجهای شتابدار تکمیلشده را بهخوبی تشخیص دهند. این روند در امواج شمارهی «i» و «ii» نمایش داده شده است.

موج «i» را میتوان یک موج کامل شتابدار درنظر گرفت که توسط الگوی زیگزاگی موج «ii» دنبال میشود. موج «ii» دارایی یک حرکت اصلاحی معادل با ۶۲درصد طول موج «i» است که متداولترین میزان اصلاح محسوب میشود. در اینجا شاهد آغاز یک روند صعودی اتریوم به اوج تاریخی جدیدی در موج «iii» هستیم.

زیرمجموعههای موج «iii» نیز از یک الگوی شتابدار پنج مرحلهای تبعیت کرده که میتوان انتظار تشکیل موج اصلاحی «iv» را در این مرحله داشت. با بررسی بهتر میتوان تخمین زد که موج چهارم بهاندازهی ۳۸درصد از طول موج «iii» اصلاح کرده و عقبنشینی کند. در ۳۸درصد پایانی موج اصلاحی «iii» شاهد شکلگیری یک مثلث هستیم.

روند اتریوم از این نقطه بهبعد به سمت موج نهایی شماره پنج رفته تا یک چرخهی کامل از نظریه الیوت را بسازد.

تعیین بهترین نقاط ورود و خروج به بازار براساس نظریه موج الیوت

با درنظر داشتن یک چرخهی موج هشتتایی و کامل از هر روند، میتوان نقاط مشخصی را شناسایی کرد که معامله در آنها سود بیشتری نسبت به ریسک موجود به تریدر خواهد داد. این موجها نقاط ورود بسیار مطلوبی هستند که تریدرها باید بر آنها برای بیشینهی سود دریافتی تمرکز نمایند.

گفته میشود که انتهای موج شمارهی ۲ بهترین نقطه برای شروع و پیشبینی حرکت آتی روند است، زیرا این نقطه به موج شمارهی ۳ ختم شده که اغلب طولانیترین موج بوده و سود بالایی را درکنار ریسک پایین ارائه میدهد. نقطهی مطلوب بعدی پیشبینی محل خاتمهی موج شمارهی ۴ و شروع ترید در شروع موج شمارهی ۵ است.

تریدرها با درنظر گرفتن درجهی موج قادر خواهند بود محل خاتمهی موج شمارهی ۵ و شروع موج اصلاحی A را تخمین بزنند. افرادی که در بازهی کوتاهمدت روزانه دست به ترید میزنند از موج A سود مناسبی کسب نخواهند کرد. اما اگر برنامهی هفتگی یا ماهانه برای معاملات خود داشته باشید این موج اصلاحی پاداش بسیار بالایی را به ارمغان خواهد داشت.

فراموش نکنید که در جایی که موج از درجهی بالایی برخوردار باشد، به آسانی میتوانید از روند اصلاحی موج C سود کلانی بهدست آورید.

نحوه ترکیب تحلیل موج الیوت با شاخصهای تکنیکال

یک تحلیلگر ماهر از نظریهی موج الیوت برای شناسایی جهت روندهای بزرگ و نقاط قیمتی بالقوهای که ممکن است محل اتمام روند باشند، استفاده خواهد کرد. اما افرادی که بر تحلیل نمودارها تسلط کافی ندارند میتوانند از سایر ابزارهای تکنیکال درکنار موج الیوت برای نتیجهبخشی بهتر کمک بگیرند.

موج الیوت و سطوح اصلاح قیمتی فیبوناچی

همانطور که ممکن است بدانید نظریهی موج الیوت و تحلیل فیبوناچی بهخوبی با یکدیگر همخوانی داشته و ترکیب آنها نتیجهی مطلوبی میدهد. چرخهی کامل هشتتایی موجهای الیوت بههمراه زیرمجموعههای خود را میتوان یک توالی از اعداد فیبوناچی درنظر گرفت که در آن هر عدد، از مجموع خود با عدد پیشین بهدست آمده است: (۰، ۱، ۱، ۲، ۳، ۵، ۸، ۱۳، ۲۱، ۳۴ …). درنتیجه علم ریاضی اثبات میکند که میتوان از ابزار فیبوناچی برای پیشبینی طرح آتی امواج الیوت بهره برد.

هنگامی که قصد ایجاد یک تحلیل موج الیوت را داریم، دو ابزار سطوح اصلاحی و گسترشی فیبوناچی بسیار کارآمد خواهند بود. ازآنجاکه هر ابزار فیبوناچی برای هدف خاصی طراحی شده است، همواره باید هنگام استفاده از آنها دقت لازم را بهعمل آورد زیرا در غیراینصورت ممکن است با یک تحلیل اشتباه روبهرو شویم.

نکتهی اولی که باید مدنظر داشت این است که موجهای مجاور مانند موج اصلاحی شمارهی ۲، همواره به یک سطح اصلاحی متداول فیبوناچی ارجاع دارند. این نکته را نیز فراموش نکنید که موج شمارهی ۴ تمایل دارد تا به اندازهی ۳۸درصد از طول موج شمارهی ۳ اصلاح داشته باشد.

لذا تحلیلگران باتوجه به این قوانین و دستورالعملها قادرند تا شمارش دقیقی از موجها داشته و جهت حرکت بعدی آنها را پیشبینی کنند.

اسیلاتور یا نوسانگر موج الیوت

EWO در اغلب مواقع در قسمت پایینی نمودار قرار داشته و مقادیر کمینه و بیشینهی آن ممکن است نشانگر موج شمارهی ۳ باشند. اگر اوسیلاتور به سطح صفر عقبنشینی کند بهمعنای نمایش موج شمارهی ۴ است. درمرحلهی آخر هنگامی که قیمت در بازار به اوج تازهای برسد و تغییری در اوسیلاتور حاصل نشود، میتوان گفت که موج پنجم و نهایی توالی الیوت شکل گرفته است. ممکن است گاهی شروع معاملات با استفاده از موج الیوت برای تریدرها گیجکننده بوده و قادر نباشند نمودار را بهدرستی برچسبگذاری و شناسایی کنند. ازاینرو ابزاری بهنام اسیلاتور یا نوسانگر موج الیوت (EWO) توسعه یافت تا شناسایی موجهای موجود در بازار را برای افراد تازهکار تسهیل کند.

با مشاهدهی تصویر فوق میتوان فهمید که بهترین پیشبینی از بررسی موج شمارهی ۳ حاصل خواهد شد. در روند اصلاحی بعدی اوسیلاتور مجدد به عدد صفر نزدیک شده و خبر از شکلگیری موج شمارهی ۴ میدهد. با شروع روند اصلاحی بعد و واگرایی موجود بین شاخص اوسیلاتور و قیمت بیتکوین، تریدر میتواند احتمال وقوع موج نهایی شمارهی ۵ را پیشبینی کند. اکنون بهسادگی میتوان محل قرارگیری دو موج شمارهی ۱ و ۲ را مشخص کرد.

نظریه موج الیوت تا چهمیزان قابلاعتماد است؟

طبق اظهارات تحلیلگرانی که از این نظریه استفاه کردهاند میتوان بااطمینان گفت این مدل بهخوبی قادر به توصیف رفتار بازار است. این مقوله از نظر افرادی که بهتازگی با این تکنیک آشنا شدهاند آنچنان کاربردی نیست. تریدرهایی که به یادگیری این نظریه علاقهمند هستند میتوانند تاریخچه و کارآمدی آن را در مقالههای بسیاری مطالعه کنند. هرگز با قاطعیت نمیتوان گفت که یک ابزار تحلیلی برای تمام تحلیلگران موثر بوده؛ بههمین دلیل است که طیف گستردهای از این شاخصها در بازارهای مالی ایجاد شدهاند.

همانطور که یک دینامیت در دست یک کودک ممکن است به فاجعهای ختم شده اما یک فرد متخصص میتواند با آن تونل و جادههای کوهستانی خلق کند؛ یادگیری و اثربخشی نظریهی امواج الیوت هم با چالشی روبهرو است که تنها با صرف زمان و تمرین ازمیان برداشته خواهد شد. اگر در استفاده از این نظریه ممارست ورزید، به نتایج بسیار پایداری در معاملات خود دست مییابید.

نظریه امواج الیوت تا چهمیزان دقیق است؟

شاید بتوان اوج محبوبیت نظریه موج الیوت را در دههی ۷۰ میلادی و پس از انتشار کتاب مشهوری باعنوان «Elliott Wave Principle: Key to Market Behaviours» توسط A.J. Frost و Robert Prechter دانست. این کتاب موفق شد تا بهکمک نظریهی الیوت بازار گاوی دههی ۸۰ میلادی را پیشبینی کرده و حتی به سرمایهگذاران توصیه به فروش داراییهای خود پیش از رکود اقتصادی سال کرده بود.

درحالحاضر موسسهی «Elliott Wave International» یکی از بزرگترین نهادهای مستقل مالی در جهان است و بسیاری از ابزارهای پیشبینی آن بر بستر اصول اولیهی امواج الیوت توسعه یافته است.

الیوت همواره خاطرنشان کرده است که با مشاهدهی الگوهای نمودار بهدرستی نمیتوان رفتار آتی بازار را پیشبینی کرد و بهکارگیری این نظریه را درکنار سایر ابزارها و شاخصهای تحلیلی برای شناسایی فرصتهای مناسب، توصیه کرده است.

آیا روند بیتکوین از نظریه موج الیوت پیروی میکند؟

از آغاز دههی گذشته و با پیدایش بیتکوین، تحلیلگران بهشدت نمودارها و رفتار قیمتی آن را برای پیشبینی وضعیتاش بررسی کردهاند. براساس گزارشهای موجود بیتکوین در تمام طول این مدت درحال تبعیت و پیروی از چرخهی کامل الگوی موج الیوت بوده است. پس از عرضهی این رمز ارز، قیمت آن در کمتر از یکسال از صفر به ۳۲ دلار رسید و افرادی که برای نخستین بار آن را خریداری کردند موفق به کسب سود قابلتوجهی در چرخهی نزولی موج دوم آن شدند.

بیتکوین پس از شروع موج دوم خود، بهشدت با اصول نظریه الیوت همخوانی داشته، بهطوریکه موج شمارهی دوم به اندازهی ۳۸.۲درصد طول موج شمارهی یک بوده و موج شمارهی سه نیز کاملا با موج نخست برابری داشته است. طول موج شمارهی پنج حدودا ۷۰درصد موج شمارهی سه و گواه این اصل بود که موج سوم هرگز نباید از موج پنجم کوتاهتر باشد.

نظریه امواج الیوت باآنکه یکی از مفیدترین ابزارهای دنیای تجاری و معاملات محسوب میشوند و به سرمایهگذاران در پیشبینی جریانهای عاطفی-روانی بازار کمک شایانی میکند؛ اما همواره بهیاد داشته باشید که الگوهای تکرارشوندهی این نظریه مترادف با قابل پیشبینی بودن کامل بازارها نخواهد بود.

پیشنهاد مطالعه: الگوی وایکوف (Wyckoff) چیست؟ آموزش تحلیل وایکوف بیت کوین

جمعبندی

نظریه موج الیوت تقریبا ۱۰۰ سال است که در انواع بازارهای مالی دنیا بهکار گرفته میشود و درصورت استفادهی صحیح قادر به ارائهی یک چهارچوب قابل اتکا برای آگاهی از هیجان و جهتگیری بازار است. تریدرها نیز با یادگیری و استفاده از این نظریه قادر به تشخیص فرصتهای مناسب در روندهای صعودی بازار خواهند بود.

ضریب اعتماد و دقتعمل نظریه امواج الیوت نسبت نزدیکی با علم و تجربهی تریدر یا تحلیلگر دارد. بااینوجود برخی از الگوهای این نظریه بهسادگی قابل تشخیصاند و به افرادی که اخیرا به بازارهای مالی وارد شدهاند برای دریافت سود مطلوب یاری میرسانند.

این مقاله صرفا برای اهداف آموزشی ارائه شده است و نباید بهعنوان مشاورهٔ تجاری و سرمایهگذاری از طرف کوین ایران و نویسندگانش قلمداد شود.